Sie haben die Möglichkeit die Baufinanzierung zu kündigen, aber dann verlangt die kreditgebende Bank in der Regel eine sogenannte Vorfälligkeitsentschädigung. Sie können sich eventuell dagegen wehren und alle entsprechenden Informationen können Sie hier nachlesen.

Die Vorfälligkeitsentschädigung

Nach §502 Abs.1 BGB darf die Bank eine angemessene Vorfälligkeitsentschädigung verlangen, wenn das Immobiliendarlehen vorzeitig zurückgezahlt wird.

Dabei spricht der Gesetzgeber von einer angemessenen Vorfälligkeitsentschädigung für den unmittelbar mit der vorzeitigen Rückzahlung zusammenhängenden Schaden. Man spricht von einer Nichtabnahmeentschädigung, wenn Sie die Darlehenssumme aus dem Kreditvertrag doch nicht nehmen, weil Sie die Immobilie am Ende doch nicht kaufen wollen.

Sie dürfen den Kreditvertrag nur bei berechtigtem Interesse vorzeitig erfüllen und das liegt immer dann vor, wenn die Immobilie als Sicherheit für das Darlehen gilt und anderweitig verwendet wird. Hier ein paar Anwendungsbeispiele:

- Die Immobilie wird verkauft.

- Die Immobilie soll mit einem weiteren Darlehen abgesichert werden, weil beispielsweise ein Dachgeschossausbau notwendig ist, und die Bank einen weiteren Kredit verweigert. So dass ein anderes Kreditinstitut das Geld zur Verfügung stellt.

Grundsätzlich ist das Kreditinstitut immer in der Pflicht Ihnen die Höhe der Vorfälligkeitsentschädigung mitzuteilen. Die Bank darf für die Mitteilung der Höhe kein Entgelt oder einen Aufwand in Rechnung stellen, denn es sollte sich um eine Serviceleistung handeln.

Allerdings darf die Bank Ihnen eine angemessene Entschädigung für die vorzeitige Rückzahlung in Rechnung stellen. Die nachfolgenden Fälle zeigen, dass die Bank keinen Anspruch darauf hat.

Veröffentlicht: 12. Oktober 2020

Sie überlegen, ob Sie ein Eigenheim oder eine Eigentumswohnung kaufen? Doch was spricht eigentlich dagegen, das nächste Heim nur zu mieten. Ab wann wird die Baufinanzierung zur Kostenfalle? Diese Fragen beantworten wir im Artikel.

Die Bank darf keine Vorfälligkeitsentschädigung verlangen

Es gibt bestimmte Fälle, in denen die Bank keine Vorfälligkeitsentschädigung verlangen darf.

Der Zins ist über 10 Jahre fest fixiert, so dass Sie erst nach 10 Jahren und nach einer 6-monatigen Frist die Möglichkeit der Darlehenskündigung haben. Die 10-Jahres-Frsit beginnt erst dann, wenn Sie das komplette Darlehen erhalten haben (§489 Abs. 1 Nr. 2 BGB).

Die Bank darf keine Vorfälligkeitsentschädigung von Ihnen verlangen, wenn die Bank Ihnen das Darlehen kündigt, weil Sie die Raten zur Rückzahlung nicht mehr bedienen können. In einem solchen Fall darf die Bank nur Verzugszinsen verlangen.

Die Bank verwirkt den Anspruch auf Vorfälligkeitsentschädigung, wenn im Vertrag die folgenden Angaben nicht ausreichend sind:

- Laufzeit des Vertrages

- Kündigungsrecht des Darlehensnehmers

- Berechnung der Vorfälligkeitsentschädigung

Allerdings gilt das nur, wenn der Darlehensvertrag nach dem 21. März 2016 abgeschlossen wurde.

Achtung:

Es stellt sich also die Frage, wann die Angaben nicht ausreichend sind und dazu hat der Bundesgerichtshof am 5.November 2019 ein Urteil gesprochen (Az. XI ZR 650/18). Der Bundesgerichtshof hat sich auf einen Autokredit bezogen und entschieden, dass die Bank für die Berechnung der Vorfälligkeitsentschädigung wenigstens einige Parameter benennen muss.

Im Vertrag müssen die Berechnungsangaben für die Vorfälligkeitsentschädigung nicht nur einfach vorhanden sein, sondern sie müssen auch für den Kunden klar, prägnant und verständlich sein. Sie dürfen nicht ungenau sein, aber im gleichen Atemzug müssen Sie richtig und nachvollziehbar sein. Der Gesetzgeber hat es so klar formuliert und so steht es auch im Münchner Kommentar zum BGB. Das Oberlandesgericht Frankfurt am Main hat auch ein Urteil gesprochen und zwar am 1. Juli 2020 (Az. 17 U 810/19). Der Darlehensgeber muss die Angaben klar und verständlich machen, wenn es mehr als die notwendigen Angaben sind.

Immer wieder kümmert sich die Justiz bis hin zum Bundesgerichtshof mit dem Thema der Vorfälligkeitsentschädigung und dabei geht es meist um die Art wie die Banken den Schaden berechnen.

Es gilt:

Banken und Sparkassen müssen für eine gewisse Transparenz sorgen, damit die Kunden die Berechnung der Vorfälligkeitsentschädigung nachvollziehen können.

Die Berechnung der Vorfälligkeitsentschädigung

Über die Berechnung der Vorfälligkeitsentschädigung müssen die Kreditinstitute seit dem 21. März 2016 informieren und dazu eignet sich der Darlehensvertrag.

Der Bundesgerichtshof hat zwei Methoden anerkannt, die „Aktiv-Passiv-Methode“ und die „Aktiv-Aktiv-Methode“.

Die Aktiv-Passiv-Methode geht davon aus, dass das zurückgezahlte Darlehen wieder auf dem Geld- und Kapitalmarkt zu finden sein wird und bei der Aktiv-Aktiv-Methode stellt die Bank das Kapital wieder ein.

Im aktuellen Zinsumfeld ist das für die Anbieter deutlich günstiger und somit wird die Vorfälligkeitsentschädigung im Moment nach der Aktiv-Passiv-Methode berechnet. Es entsteht ein Zinsausfallschaden, wenn die aktuellen Zinsen deutlich unter den Zinsen liegen, welche die Bank berechnet hat.

Für das individuelle Risiko und die Verwaltung des Vertrages entstehen Kosten und diese sind am Ende abzuziehen, da diese nach Rückzahlung des Darlehens nicht mehr anfallen.

Achtung:

Allerdings gelten die Berechnungsgrundsätze nicht, wenn Sie keinen rechtlichen Anspruch auf vorzeitige Ablösung der Baufinanzierung haben. Sie haben keinen rechtlichen Anspruch, wenn Sie arbeitslos werden oder der Darlehensnehmer verstirbt. Außerdem können Sie eine Summe erben und die Tilgung aussetzen, aber in diesen Fällen müssen Sie die Zustimmung des Geldinstitutes einholen.

Die Rechtsprechung erlaubte in solchen Fällen die Vorfälligkeits- oder Aufhebungsentgelte und diese waren deutlich höher als der Schaden des Kreditgebers. Das ist nicht nur ärgerlich für den Kunden, sondern auch an der Grenze der Sittenwidrigkeit. Die Grenze liegt bei dem Doppelten des tatsächlichen Schadens und daher ist es sehr wichtig, dass Sie die Berechnung der Vorfälligkeitsentschädigung durch einen Experten kontrollieren lassen.

Veröffentlicht: 27. September 2018

Ein Schufa-freier Kredit zu günstigen Konditionen scheint für Überschuldete oft die letzte Rettung zu sein. Solche Angebote finden sich auf einigen Webseiten. Doch sind diese Versprechen wirklich seriös? Können Sie dem Angebot trauen? Wir haben

Was können Sie gegen die Vorfälligkeitsentschädigung tun?

Die folgenden Punkte können Ihnen helfen die Vorfälligkeitsentschädigung entweder zu reduzieren oder vielleicht sogar ganz zu umgehen.

-

Ordentliches Kündigungsrecht nach 10 Jahren

Sie haben im Darlehensvertrag einen festen Zins von mehr als 10 Jahren vereinbart, dann besteht die Möglichkeit, dass Sie nach den 10 Jahren und einer weiteren 6-Monate-Frist entschädigungslos kündigen können. Hierbei handelt es sich um die sogenannte 10-Jahres-Frist und diese beginnt am dem Tag, wenn Sie das vollständige Darlehen erhalten haben. Der Bank steht dann kein Ausgleich mehr zu.

Die Bank muss Ihnen bei der Berechnung der Vorfälligkeitsentschädigung unterstellen, dass Sie von dem gesetzlichen Kündigungsrecht Gebrauch machen. Prüfen Sie also unbedingt, ob Sie eine Zinsbindung von 10,5 Jahren vereinbart haben und ob das Kreditinstitut bei der Vorfälligkeitsentschädigungsberechnung das ordentliche Kündigungsrecht berücksichtigt hat.

-

Fehlende Angaben im Vertrag

Im Vertrag müssen bestimmte Angaben enthalten sein, denn das hat der Gesetzgeber mit dem 21.März 2016 festgelegt. Es sind Pflichtangaben notwendig und dazu gehört nicht nur die Vertragslaufzeit, sondern auch das Kündigungsrecht und natürlich auch die Berechnung der Vorfälligkeitsentschädigung. Sind diese Angaben nicht oder nur unzureichend vorhanden, dann ist der Anspruch auf Vorfälligkeitsentschädigung ausgeschlossen. Lassen Sie den vertrag unbedingt prüfen, wenn Sie Zweifel an der Richtigkeit haben. Die Verbraucherzentralen können Ihnen da weiterhelfen.

-

Widerrufsbelehrungen prüfen

Sie haben die Möglichkeit das Baudarlehen ohne Vorfälligkeitsentschädigung zu widerrufen, wenn die Widerrufsbelehrungen im Darlehensvertrag nicht der Gesetzgebung entsprechen.

-

Pfandtausch der Immobilie

Sie besitzen eine andere Immobilie und die ist unbelastet, dann haben Sie die Möglichkeit diese Immobilie als Ersatzsicherheit bei der Bank anzubieten. Die Bank muss dem Tausch zustimmen, wenn die Immobilie mindestens die gleiche Sicherheit aufweist wie die verkaufte Immobilie. Der Darlehensvertrag kann dann einfach bis zur ersten ordentlichen Kündigungsmöglichkeit fortgesetzt werden oder auch darüber hinaus.

Die Rechtsprechung hat zudem ein paar Vorgaben in Bezug auf die Berechnung gemacht und diese gilt es zu beachten. Beispielsweise endet der Anspruch mit dem Zeitpunkt, wenn es zu einer ordentlichen Kündigung durch den Darlehensnehmer kommen kann (BGH, Urteil 7.11.2000, XI ZR 27/00). Die ersparten Risiko- und Verwaltungskosten sind anzurechnen (Urteil 30.11.2004 Az. XI ZR 285/03) und die Sondertilgungsrechte sind bei der Vorfälligkeitsentschädigungsberechnung zu berücksichtigen (Urteil 19.01.2016 Az. XI ZR 388/14).

Hinterlegen Sie den verlangten Betrag oder zahlen Sie die Ablösesumme, wenn es in Hinsicht auf die Vorfälligkeitsentschädigung noch einen Streitpunkt gibt. Durch die Zahlung können Sie gewährleisten, dass die Löschung aus dem Grundbuch stattfindet. Danach haben Sie die Möglichkeit die Berechnung prüfen zu lassen.

Beugen Sie einer hohen Vorfälligkeitsentschädigung vor

Sie haben die Möglichkeit das Risiko einer hohen Vorfälligkeitsentschädigung vorzubeugen, in dem Sie schon vor Abschluss der Finanzierung mit dem Anbieter besondere Optionen zur Tilgung vereinbaren.

Sie haben die folgenden zwei Möglichkeiten:

Sondertilgungsoptionen

Sie haben die Möglichkeit schon vor dem Vertragsabschluss Sondertilgungen zu vereinbaren, denn je höher die Tilgung desto geringer fällt die Vorfälligkeitsentschädigung aus, wenn es zu einem Abbruch der Finanzierung kommt.

Mittlerweile bieten viele Anbieter Ihnen die Möglichkeit, dass Sie das Darlehen tilgen können. Dazu wird Ihnen die Möglichkeit gegeben, dass Sie bis zu 10% der ursprünglichen Summe tilgen können. Allerdings wird diese Option nicht bei vorfinanzierten Bausparverträgen angeboten. Zudem muss die Bank bei solchen Sondertilgungen die Vorfälligkeitsentschädigung einrechnen. Sie reduzieren auf jeden Fall die Vorfälligkeitsentschädigung, auch wenn Sie die vertraglich eingeräumten Sondertilgungsrechte nicht nutzen.

Optionale Tilgungssatzänderungen

Bei der Berechnung einer Vorfälligkeitsentschädigung muss der Darlehensgeber die vertraglich vereinbaren Tilgungsrechte schadensmindernd berücksichtigen. Aus dem Grund sollten Sie sich die Möglichkeit einräumen lassen, dass Sie den Tilgungssatz kostenfrei erhöhen können, so lange die laufende Zinsbindung läuft. Sie können den Tilgungssatz dann aber auch senken lassen, aber Sie müssen sich an den vorgegebenen Rahmen halten.

Auch in diesem Fall sollten Sie beachten, dass die Bank von dem höchstmöglichen Tilgungssatz ausgeht, wenn es um die Berechnung der Vorfälligkeitsentschädigung geht. Die optionale Tilgungssatzänderung wird nur sehr selten angeboten und dann auch nur gegen einen sehr hohen Zinsaufschlag.

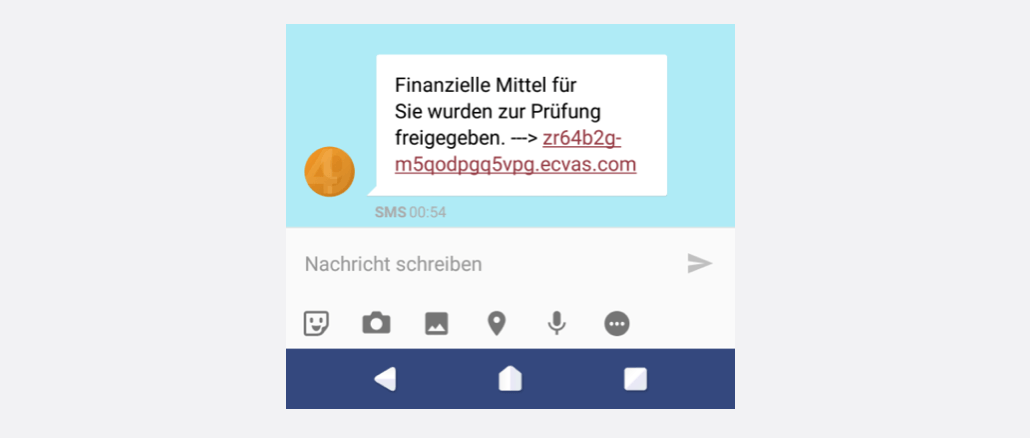

Unseriöse SMS: Ich konnte es erst auch nicht glauben … – Spam

Veröffentlicht: 15. Januar 2018

Handybesitzer bekommen immer wieder SMS von dubiosen Geschäftemachern zugesendet, die einen Link enthalten. Mal geht es um Kreditversprechen, mal um Jobangebote oder gar um belanglose Themen wie gelesene Artikel. Und dann kommt auch heute noch

Der Podcast

Eine Vorfälligkeitsentschädigung kommt immer dann zum Tragen, wenn Sie einen Immobilienkredit vorzeitig zurückzahlen.

Niels Nauhauser ist ein bekannter Finanzexperte und in seinem Podcast erklärt er, ob die Banken überhöhte Forderungen stellen und wie Sie sich dagegen zur Wehr setzen können.

Es gibt Banken, bei denen Sie nach zwei oder drei Jahren das Darlehen ohne Vorfälligkeitsentschädigung zurückzahlen können. Allerdings verlangen diese Banken dann einen hohen Zinsaufschlag. Meist lohnen sich die hohen Zinskosten nicht und wenn, dann hängt es davon ab, wie hoch die Vorfälligkeitsentschädigung ist und die wahrscheinlich eine vorzeitige Rückzahlung wirklich ist.

Finanzieren zu 0 %: Was ist dran? – Hintergründe und Alternativen

Veröffentlicht: 18. Januar 2018

Immer wieder tauchen sie verstärkt auf: Kreditangebote zu 0 % von Möbelhäusern, Elektronikanbietern und Autohäusern. Sie sind verlockend und ziehen all diejenigen an, die das nötige Geld für die geplante Anschaffung nicht flüssig haben. Was steckt

Fragen & Antworten

FAQs zum Thema Vorfälligkeitsentschädigung

1. Wo stehen die Informationen zur Vorfälligkeitsentschädigung?

Informationen zur Vorfälligkeitsentschädigung stehen zuerst im Informationsblatt der kreditgebenden Bank, aber die genaue Berechnung muss auch im Darlehensvertrag zu finden sein. Wichtig ist, dass die Informationen klar verständlich sind.

2. Wann muss ich die Vorfälligkeitsentschädigung zahlen?

Sie müssen die Vorfälligkeitsentschädigung zahlen, wenn Sie die Baufinanzierung vorzeitig ablösen und der kreditgebenden Bank dadurch Zinsen für die kommenden Jahre verloren gehen.

3. Wie hoch ist die Vorfälligkeitsentschädigung?

Die Vorfälligkeitsentschädigung ist mittlerweile auf 0,5 bis 1% der Restschuld gedeckelt. Also darf sie im Höchstfall 1% der Restschuld betragen.

4. Wann lohnt sich eine vorzeitige Ablösung des Kredits?

Eine vorzeitige Ablösung des Kredits lohnt sich nur, wenn sie Zinsersparnis deutlich über den Kosten für die Rückzahlung liegt.

5. Kann ich jeden Kredit vorzeitig zurückzahlen?

Mittlerweile können fast alle Kredite vorzeitig zurückgezahlt werden, aber nur wenn eine Sondertilgung möglich ist. Informationen dazu finden Sie in der Regel im Darlehensvertrag.

Fazit

Eine Baufinanzierung ist heute für den Kauf oder den Bau einer Immobilie notwendig und das Thema Vorfälligkeitsentschädigung kommt dann auch zum Tragen. Die Vorfälligkeitsentschädigung müssen Sie an die kreditgebende Bank zahlen, wenn Sie den Kredit vorzeitig ablösen möchten. Heute müssen Sie mit höchstens 1% der Restschuld als Vorfälligkeitsentschädigung rechnen. Aber es gibt Möglichkeiten, um sich von der Vorfälligkeitsentschädigung zu befreien. Lassen Sie die Unterlagen auf jeden Fall prüfen, wenn Sie der Meinung sind, dass die Summe zu hoch ist oder Sie andere Zweifel haben.